【結局、「つみたてNISA」って?】超・初心者でも分かる「投資のリスクを減らす方法」~セゾン投信の“中の人”が、分かりやすく解説!~

「思い立ったら、いつでも自由に旅行したい!」というのが、多くの旅好き女子の本音。でも昨今のコロナショック、円安などの影響で、将来そんな余裕をもてるのか不安も。そこで「旅のお金事情」を緊急企画。連載第1回では『るるぶ&more.』を運営するわが社(JTBパブリッシング)の社員たちのリアルなお金事情が明らかに!…どうやら、「長期投資」なるお金の育て方があるっぽいぞ?ということで、今回は一歩踏み込み、投資の初心者ならではの素朴な疑問を、資産形成のプロ・セゾン投信さんにぶつけてみたいと思います!「『つみたてNISA』って何なのか、今さら聞けない!」という方も、これを読めばきっと大丈夫。将来に向け、一緒に備えましょう〜!

お金が貯まらない後輩と“心に余裕”がある先輩

\ リアルな投資事情を大公開! /

プチ贅沢を夢見て♪押さえておきたい投資のポイントって?~セゾン投信のポートフォリオマネージャーに聞いてみた!~

投資の初心者ならではの素朴な疑問を聞こうと、セゾン投信さんのオフィスにやってきました!今回、お話を聞くのはセゾン投信でポートフォリオマネージャーをしている瀬下哲雄さん。投資に関して、今さら聞けないような初心者丸出しの疑問もいろいろ聞きたいと思います!

川野・小野:よろしくお願いいたします!

ーーお二人とも、投資関連の企業を訪れるのは初めてとか?

小野:はい、ちょっとドキドキします(笑)。

川野:私、投資はズブの素人なのですが、前回の座談会で、「ちょっとやってみようかな?」と、気持ちが少し動いたんですが、まだまだ分からないことだらけ。

――では、さっそくポートフォリオマネージャーの瀬下さんにご登場いただきます!

編集部の緊張も一気に吹き飛ぶようなスマイル!

瀬下さん(セゾン投信):はじめまして。今、「ポートフォリオマネージャー」と紹介されたのですが、「ファンドマネージャー」なら少しは聞いたことがありますか?同じ役割のことなんですが、簡単に説明すると、お客さまからお預かりした資産を、市場環境などをみながら、投資方針に従って運用する仕事です。できるだけリスクを減らしながら資産を増やすため、その内訳(=ポートフォリオ)をどうするか、つまり、どんな資産をどれくらい買ったり売ったりするか、日々、計画を立て運用しています。

小野:なるほど~。

川野:そんな瀬下さんに質問があるのですが、そもそも私、投資でリターンを得られる仕組み が分からないんです。ぜひ教えていただきたいです!

瀬下さん(セゾン投信):いい質問ですね!例えば、次のような投資商品が2種類あり、両方、99万円で売られているとします。さて、どちらを買いますか?

1年後、確実に100万円に増える

=確実に1万円の利益を得る

1年後、50%の確率で200万円に増える or 50%の確率で0円に減る

=約100万円の利益を得るか、失うか、二つに一つ

小野:Bはハイリスクなので、私は絶対にAですね!

川野:私もです!

瀬下さん(セゾン投信):はい、みなさん当たり前のようにAを買いますよね。リスクの高いBは、多くの方は手を出しません。では、Bの金額が99万円じゃなくて、50万円だったらどうでしょう。

1年後、50%の確率で200万円に増える or 50%の確率で0円に減る

=150万円の利益を得るか、50万円を失うか、どちらか

小野:う~ん、50万円なら、元本も99万円のときより少ないのでリスクも下がって、買いたい人は増えそうですね!

瀬下さん(セゾン投信):そうなんです。「自分のお金をかなりの確率で失ってしまうかも……」と心配になるハイリスクの商品は、ご想像どおり、みなさん買いたがりません。その分、価格は安くなるのです。

次にリターンに着目してみましょう。B(改)は、50万円の元本で、200万円になる確率が50%、0円になる確率が50%あり、期待値を計算すると、200万円×50%+0円×50%=100万円となります。なので、リターンは大きいんですね。つまりハイリスク、ハイリターンなのがB(改)、というわけです。

川野:なるほど~!リスクとリターンと価格の関係性がよく理解できました!

瀬下さん(セゾン投信):たまに、リスクをとらずに投資でリターンを得たいという方がいます。でも「リスクはゼロ」というふれ込みの投資は、基本疑った方がいいかと(笑)。投資をする以上、リスクと向き合わなければなりません。だから、少しでもリスクが減るように工夫するというのが、かなり重要になってきます。

✓リスクとの付き合いを制する者が、投資を制す…!?

\ 投資信託の仕組みをおさらい! /

投資のリスクを減らす秘訣って?「長期」「つみたて」による“時間の分散”を学ぼう!

――投資のリスクをできるだけ減らすには、具体的にどんなことをすればいいのでしょう?

瀬下さん(セゾン投信):実は一つ上手なやり方があります。そのキーワードはズバリ、「分散」です。

小野:リスクを「分散」するのがコツなんですね…?ぜひ、詳しく教えてください!

瀬下さん(セゾン投信):主にリスクを減らすには「時間」と「投資先」を分散する方法があります。まずは“時間の分散”について解説しますね!さきほどのBを例にとりましょう。

1年後、50%の確率で200万円に増える or 50%の確率で0円に減る

もし、このハイリスク・ハイリターンなBを一括購入するのではなく、「長い時間」をかけて10回の「つみたて」で購入できるとしたら、いかがでしょう?

川野:99万円を10回に分けるから、一回につき約10万円の投資ですね。もし、10回のうちの1回が50%の確率で0円になっても、投資した約10万円だけ失うことになる。すると、元本が0円になる確率は一括購入に比べてぐっと下がりますね。

小野:10回すべて負け続けて初めてやっと資産が0になるわけですもんね。

瀬下さん(セゾン投信):そのとおり。相場が毎日上がったり下がったりを繰り返すなかで、急降下した株価もしばらく経つと再び元に戻る場合も珍しくありません。正直、私たち投資のプロを含め、誰も相場の値動きを正確には予測できないのです。

だからこそ、毎月、同じ金額を「長期」で「つみたて」ることで、各回の購入単価を平準化(=ドルコスト平均法)できて、それがリスク分散につながるというわけです。

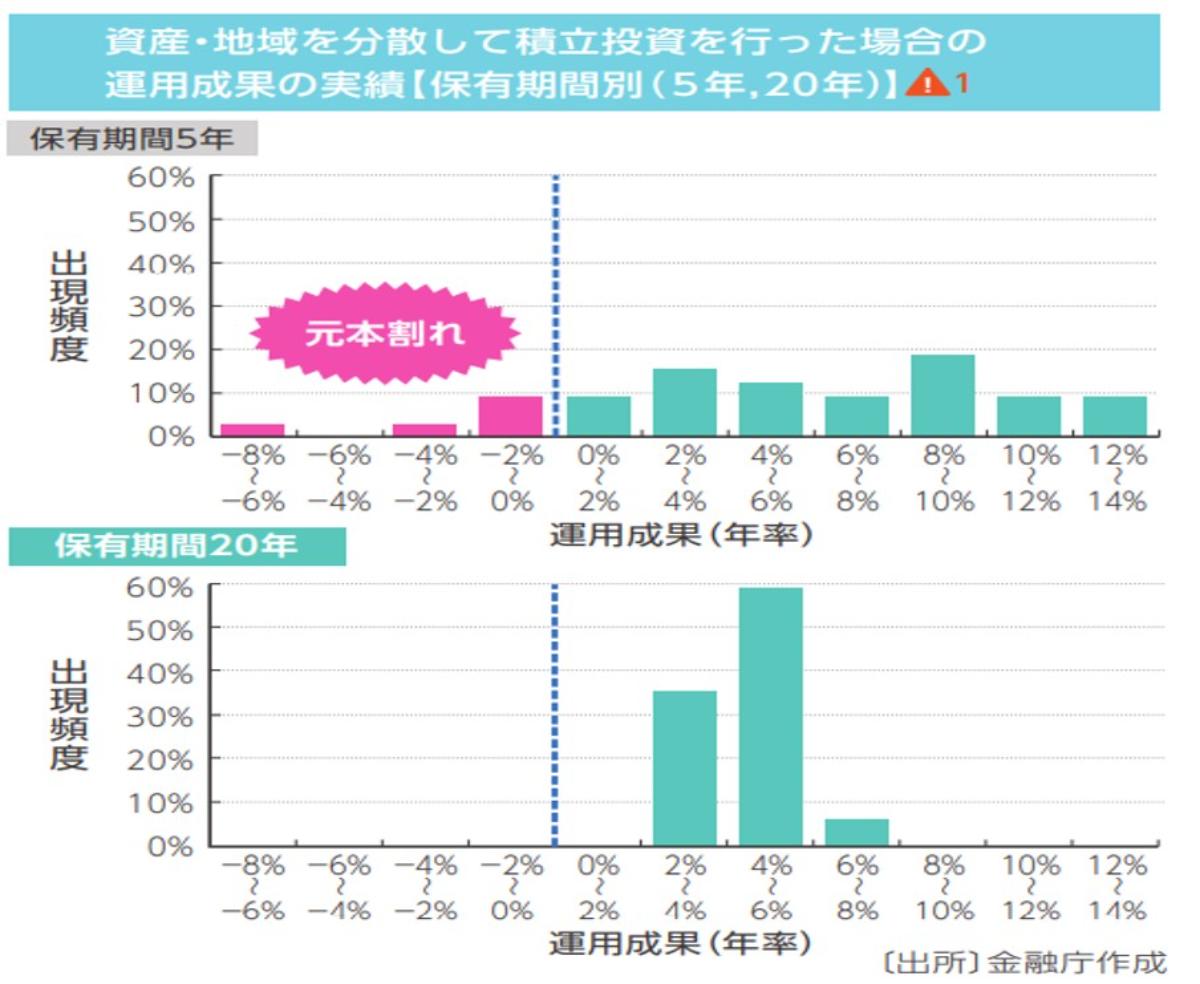

小野:プロでも相場を正確に予想するのは難しい世界なんですね……!「長期投資」の目処は何年くらいでしょう?

日本株式:東証株価指数(配当込み)、先進国株式:MSCIコクサイ・インデックス(円換算ベース)

日本債券:NOMURA-BPI総合、先進国債券:FTSE世界国債インデックス(除く日本、円ベース)

© Saison Asset Management Co.,Ltd

瀬下さん(セゾン投信):10年、20年単位で腰をすえて「長期投資」すれば、投資のリスクはかなり抑えられると、一般的に言われています。

川野:逆に、「長期投資」のデメリットはないんですか?

瀬下さん(セゾン投信):デメリットはズバリ、すぐに結果が出ないこと でしょう(笑)。明日とか来年とか、とにかく手早く儲けたい!とおっしゃる方には、「無理です!」とお伝えしています。

そして、これは必ずお伝えしていることなのですが、「長期投資」をしている以上、途中、資産が一時的に減ってしまう局面が訪れると思っていただいた方がいい。過去の例でいうと、リーマンショックだったり、コロナショックだったり。そこで急に恐ろしくなってしまい、損切り(※)をして、損を確定させてしまう。これが資産運用で失敗してしまう”あるある” パターンの王道なんです。

※それ以上の損失を回避するために売却すること

小野:ひえぇ~。

瀬下さん(セゾン投信):こういうお話をすると、投資に尻込みする方もいらっしゃいますが、知らずに始めて損を確定させてほしくないので、きちんと事前にお伝えしています。

川野:私も怖くなって損切りしちゃいそうです……!でも目標を達成するには、時に忍耐も必要ということですね……。

瀬下さん(セゾン投信):はい、ある程度は、そういった状況の変化を受け流す姿勢が投資には必要になってきます。逆に言うと値下がり時であっても経済的・心理的なダメージを抑えられるように、投資は余裕資金で行うことをオススメします。

小野:なるほど~!

✓投資のリスクを下げるためのコツは「分散」!そのためには、「長期」「つみたて」が有効!

✓「長期投資」のデメリットは、すぐに結果がでないこと

✓10年、20年単位で「長期投資」すれば、投資のリスクはかなり抑えられる

✓損切りして損を確定するのが、資産運用の失敗”あるある”

自分の年齢で、毎月「つみたて」すると、

\ 将来いくらになるの? /

もう一つの分散投資術!旅好きも興味津々の「地球まるごと分散投資」って?

ーーところで、旅好きのみなさんが気になっているのが、昨今の円安だと思います。円の価値がどんどん下がり、相対的に海外旅行の値段が上がってしまっています……。このまま日本円だけもっていて、旅を楽しむ余裕をもち続けられるのでしょうか?

瀬下さん(セゾン投信):確かに、今、円建て貯金だけの方は、海外旅行すると悲しい気持ちになりますよね……。いつかは円高に戻るでしょうし、悲観しすぎなくてもいいとは思いますが、これを機に「国際分散投資」を検討してみてはいかがでしょうか。

川野:「国際分散投資」って、どういうことですか?

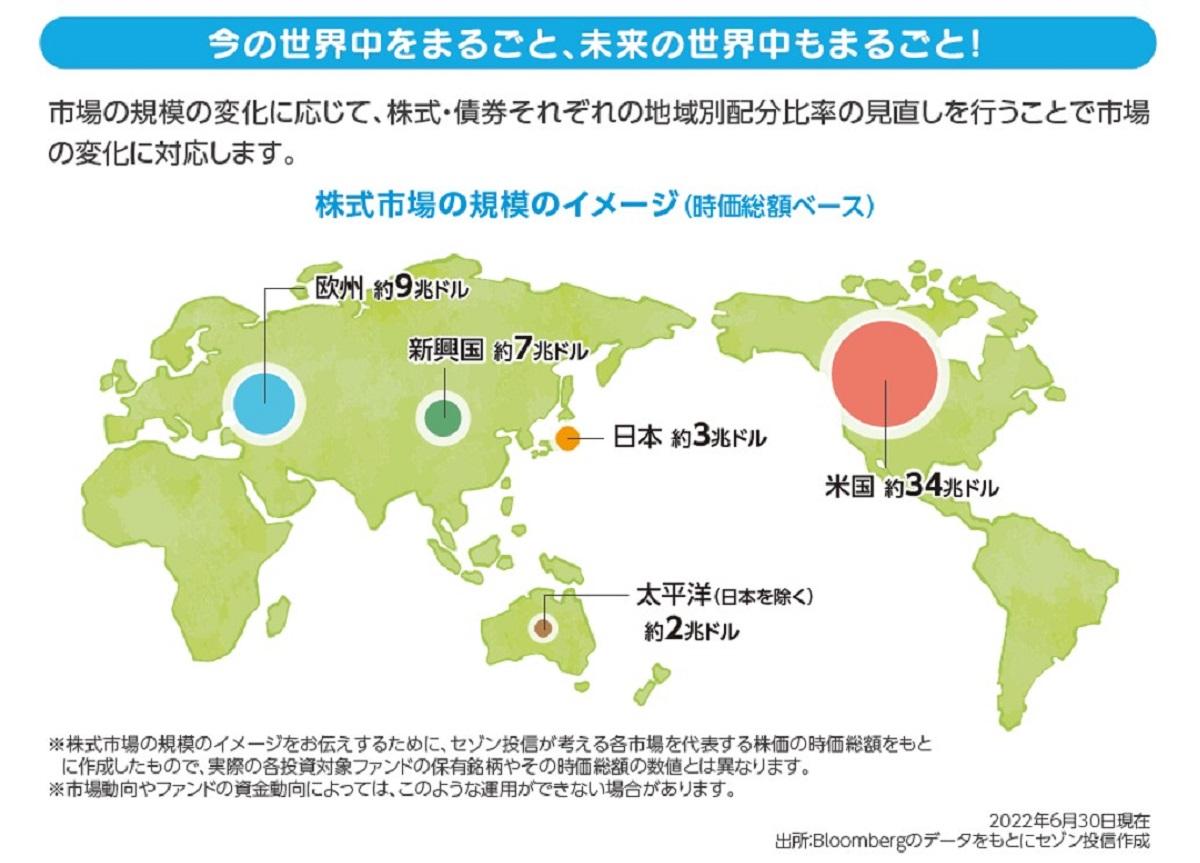

瀬下さん(セゾン投信):先ほど投資のリスクを減らす方法として“時間の分散”についてお伝えしましたが、実はもう一つ、“投資先の分散”という考え方があります。もし一つの株式にしか投資していない場合、その会社が倒産してしまった時に、元本がゼロになってしまうリスクがありますよね。だから、複数の投資先に分散投資し、リスクも一緒に分散するのが賢いんです。

そして「投資信託」であれば、日本はもちろん、いろいろな国の株式や債券などにも幅広く投資できるので、さらにリスクの分散が期待できます。投資する国が複数あればなおさらです。

旅好きのみなさんが「国際分散投資」をするメリットの一つに、「自分のお金に、外国で働いてもらう」という感覚をもてることでしょう。好きな国や興味のある国に投資していると思うと、旅へはもちろん、投資へのモチベーションも上がりませんか?

小野:確かに「国際分散投資」、とても気になります!どの国に投資すればいいんでしょう?

瀬下さん(セゾン投信):そろそろお二人もお気づきかもしれませんが、投資には心理戦のような側面があって、みんなの人気を反映して価格も高くなります。そういう意味では、まだ掘り出しモノ的な国に“も”投資した方が、リターンが期待できるのです。

川野:へぇ~!

瀬下さん(セゾン投信):ちなみに、どのエリアを旅することが多いですか?

小野:私は東南アジアが多いですね!

瀬下さん(セゾン投信):東南アジアの新興国への投資が含まれるファンドもありますよ。新興国と聞くと少し心配かもしれませんが、実際に旅行すると、経済が活発に動いているさまを肌で感じられますよね?

小野:確かに、タイ都心部を旅すると、高層ビルや大きなショッピングモールがたくさんあって驚きますし、めちゃくちゃ成長しそうな勢いを感じます。この目で見ることでより期待と親近感をもって投資ができそうです。

瀬下さん(セゾン投信):その国を旅した経験があるのとないのとでは、気持ちが全然違ってくるはずです。新興国の株を投資に組み込む際には、ご自身の投資信託の内訳の中で、その国への比率が高くなりすぎないよう「分散投資」すれば、リスクもそこまで高くはないでしょう。

小野:「国際分散投資」にも少し興味が湧いてきました。

✓「国際分散投資」で世界中に投資先をもつと、さらなるリスク分散効果が期待できる

✓旅好きこそ、投資に向いている⁉ 旅をしながら投資したい国を探してみよう!

✓「自分のお金に、外国で働いてもらう」という感覚をもって投資銘柄を選ぶと、旅へも投資へのモチベーションが上がるかも!?

世界経済の成長を取り込みながら、リスクも軽減!

\ 瀬下さんの運用する投資信託を見てみる! /

資産形成の3原則を学べば「つみたてNISA」は強い味方

ーーところで投資の世界には、着実に資産を育てていくための、いわゆる「資産形成の3原則」というものがあるそうですね?

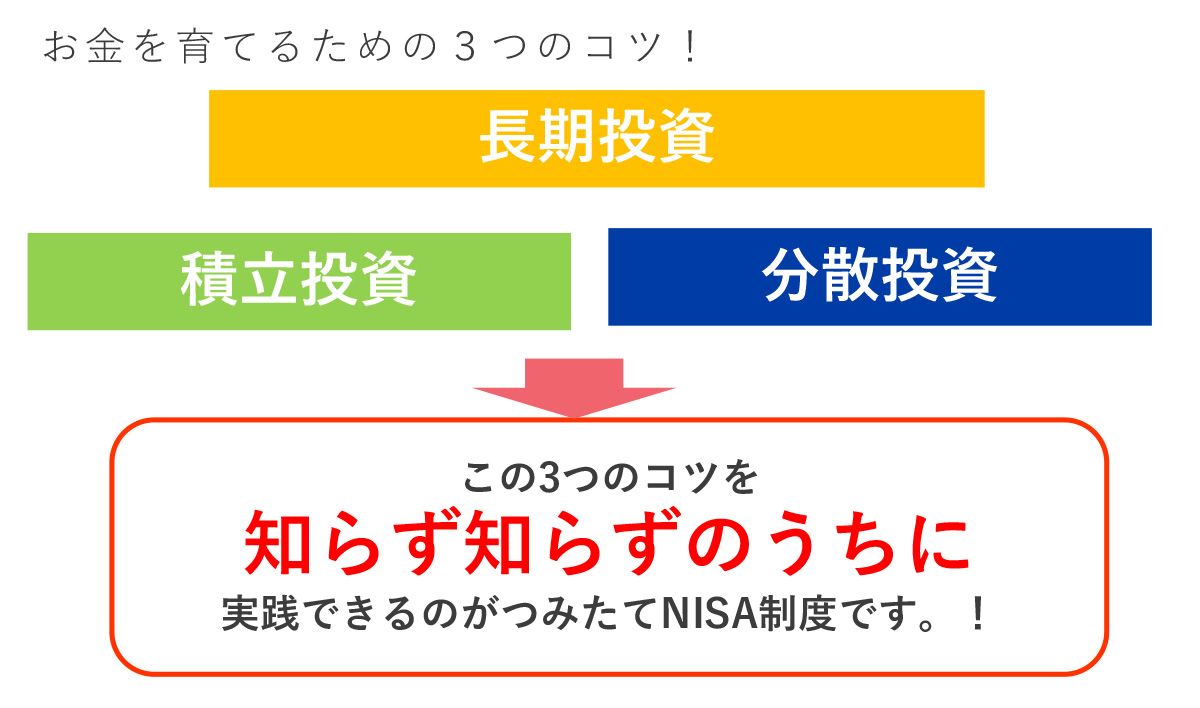

瀬下さん(セゾン投信):はい、お金を育てるための3つの原則が「長期投資」、「積立投資」、「分散投資」といわれています。金融庁をはじめ、さまざまな金融機関の公式サイトで解説されているので、目にした方も多いのではないでしょうか。

川野:すべて、今回教えていただいた内容ですね!知らないうちに、3原則を学べて、得した気分(笑)。

小野:この3原則を手っ取り早く生かせる投資はあるのでしょうか(笑)。

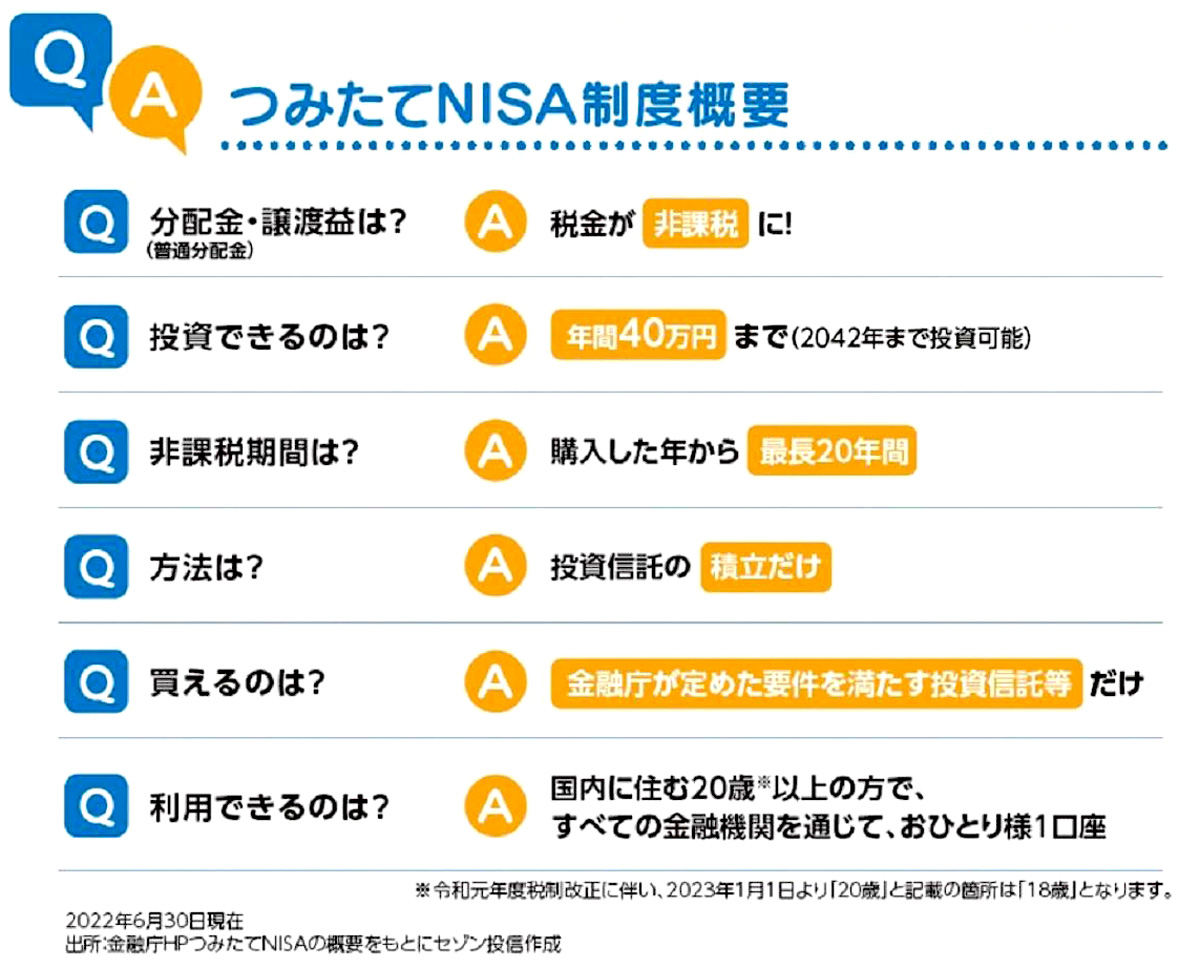

瀬下さん(セゾン投信):ズバリ、「つみたてNISA」ですね。「つみたてNISA」では、3原則を徹底的に実践できます(笑)。日本は高度経済成長期のような経済成長を取り戻すのは今後難しい代わりに、国が音頭をとって、みなさんにできるだけ成功体験を味わって金融所得を得てもらうよう始めた制度が「つみたてNISA」ですから。相場が下がった時に狼狽して損切りさえしなければ、失敗のリスクはある程度抑えられていると言えるでしょう。

川野:国のお墨付きの制度が「つみたてNISA」ってことですね。だから「つみたてNISA」って、非課税なんですね?

瀬下さん(セゾン投信):そのとおり!投資で得た利益のすべてが非課税です。そして、「つみたてNISA」の対象商品は国が定めた厳しい要件をクリアした金融商品なのも、始めていただくメリットの一つです。そのなかでどの商品を選ぶかはみなさん次第。私が運用するような国際分散型なのか、はたまた日本のみの投資信託なのかなど、スタイルは運用会社や商品ごとに異なりますので、ぜひ納得いく選択ができるよう確認してみてくださいね!

✓「つみたてNISA」は非課税。対象の投資信託は、国が設定した厳しい要件をクリアした商品のみ!

\ 初めての投資も、充実のサポートで安心! /

「つみたてNISA」を始めるには…?初心者の疑問に、資産形成のプロが答えます!

ーーここからは、第一回の「セゾン投信×るるぶ&more.座談会」に引き続き、セゾン投信で情報発信を担当される山根さん、内田さんにご登場いただき、Q&A方式で、投資初心者の素朴な疑問にお答えします!

Q1. 一般的な毎月のつみたて金額を教えてください。

A. セゾン投信のお客さまでは、全世代でいうと平均3万5000円くらいです。『るるぶ&more.』世代、20~30代に限ると毎月2〜3万程度が多い(※)です。余裕資金、つまり、リスクを許容できる範囲の金額を運用されるのがベストだと思います。

※2023年2月度 セゾン投信 定期積立引落結果における年代別の積立金額平均値より

Q2. 「つみたてNISA」を始めるにあたり、金融機関はどこを選んでも同じなんでしょうか?

A.「つみたてNISA」口座はすべての金融機関を通じてひとり1口座しかもてません(※)。各販売会社によって商品ラインナップやサービスに違いがあり、それを確認してから選ぶのがいいでしょう。

※NISA口座をする金融機関は1年単位で変更可能です。その際、変更前と変更後の金融機関に対し書面による届け出を要します。

Q3. 来年、2024年には「NISA」の制度が改正されるとか。違いは何でしょうか?

A.「NISA」新旧制度の違いは、下記になります。

改正によって、非課税期間の無期限化、投資枠の拡大でさらに「長期投資」に適した制度となる見込みです。『るるぶ&more.』世代には、かなりのメリットといえるのではないでしょうか。

Q4. 2024年の改正を目前に、あえて2023年度中に「つみたてNISA」を始めるメリットはありますか?

A. 新「NISA」は、生涯非課税で保有できる限度額が1,800万円と決まっています。今現在の“旧制度”とは統合されることなく、別枠でカウントされます。…ということは今年「NISA」を始めれば、新制度スタート以降に始める方に比べ単純に(生涯で非課税保有できる)額が多いことになります。また、早く始めた分だけ長く投資できますので、「長期投資」の恩恵を受けやすくなると言えるでしょう。

\ 2024年のNISA制度変更について、さくっと解説! /

川野:今から「つみたてNISA」を始めない理由はないのかもっていうくらい、今日は気持ちが動かされました(笑)。私も無理のない範囲で、挑戦してみたいと思います。

小野:私も、現在継続している「つみたてNISA」のほかに、「国際分散投資」にもチャレンジしてみようかなと今回思いました。

ーーセゾン投信さん、今日はありがとうございました!

\ 先輩たちの「長期投資」体験談を聞いてみよう! /

※上記ページにて、『【投資でどう変わった?お金は増えた?】長期投資がオススメな理由・体験談は?「つみたて先輩座談会」~セゾン投信の相談室で、将来のお金をシミュレーション!~』をご紹介しています。ぜひご一読ください!

\ つみたてよう、ココロのよゆう。 /

Text:Riyua joe(mogShore)

Photo:Takahiro Okamoto

◆投資に関するリスクと費用等について

ご留意事項|つみたてNISA(積立NISA)・積立投資ならセゾン投信 (saison-am.co.jp)

●掲載の内容は取材時点の情報に基づきます。内容の変更が発生する場合がありますので、ご利用の際は事前にご確認ください。

Sponsored:セゾン投信