【投資でどう変わった?お金は増えた?】長期投資がオススメな理由・体験談は?「つみたて先輩座談会」~セゾン投信の相談室で、将来のお金をシミュレーション!~

「いつでも旅に出られる余裕をもっていたい!」そんな思いから、『るるぶ&more.』を運営するわが社(JTBパブリッシング)のメンバーが、長期投資について学んできた本連載。第3回は「つみたてNISA」で投資経験がある先輩に体験談を聞き込み大調査!さらに「今のお給料や貯蓄で、将来乗り越えられるの⁉」という不安を、資産形成のプロ・セゾン投信の相談室に思い切りぶつけてみました。これを読めば、漠然としたお金の悩み解消に向けて、一歩前進できるはず…!

“心に余裕”をもたらす「つみたて投資」って?

\ いまさら聞けないNISAの情報も! /

先輩に質問です!長期投資を始めて、何が変わった?「つみたて先輩座談会」

“投資の先輩“として座談会に参加するのは、セゾン投信の明石さんと、JTBパブリッシングの加川。長期投資をしている先輩に、「毎月いくら積み立てているの?」「長期投資を始めて、変わったことは?」などなど実体験を聞くのは、投資初心者・川野です。あれやこれや率直な質問をぶつけます!

――明石さんも、加川さんも「つみたてNISA」をすでに始めているとか?

明石さん(セゾン投信):はい、毎月3万円ずつ、5年以上は積み立てています。

加川:私は「つみたてNISA」の年間投資枠40万円(※)を12カ月で割った3万3000円を、約4年間、毎月積み立てています。

※2023年3月現在。2024年1月よりNISAは制度改定が見込まれています。

川野:ズバリ、長期投資で何が一番変わりました?

明石さん(セゾン投信):一言でいうと“心に余裕”ができましたね。長期投資って最初のころは正直おもしろくないんですよ。毎月の投資額が少ないから短期間では成果を感じにくいし、相場が下落すると慣れてなくてハラハラするし。でも続けていくとお金が育つのを実感できるようになり、「いつ、誰のために使おうかな?」と、お金を積み立てることが「楽しみ」に変わるんです。これが長期投資の醍醐味ではないでしょうか!

川野:ご自分のためにお金を使うわけでは、ない?

明石さん(セゾン投信):自分のためはもちろんですが、妻と娘がいるので、二人のためにどう使ってあげようかなと想像するときが、一番幸せです(笑)。

加川:分かります。私も“心に余裕”は確かにできました。いつかお金が足りなくなるかもしれないという不安は以前より薄らぎましたね。

川野:実際のところ、運用中の資産は育っていますか?

明石さん(セゾン投信):私の場合は、年率5%くらいで順調(※)に育っていますね。

※2023年3月現在。個人の感想であり、すべての方に対して順調といえる収益の保証や、基準価額下落時における損失を防止するものではありません。

加川:私も、順調です。

川野:羨ましい~。

――投資のおかげで旅をより楽しめる余裕ができた、なんてことはありますか?

明石さん(セゾン投信):そうですね。収益があるから余裕ができるというよりは、「積み立てを継続している」っていう安心感が大きくて、旅のスタイルにも少し変化が出ていると思います。ホテルをアップグレードしたり、旅先の食事は値段を気にしすぎずに選べるようになったり…。

加川:うちは子どもが中学に入り、大人料金になったことで旅費が跳ね上がったのですが、投資のおかげもあってこれまでどおり旅を楽しんでいます。

川野:ホテルをアップグレードしたり、今までどおり旅行できたりと旅好きにはうれしい話です!だけど、今は円安だから海外旅行に行きたくても高額すぎて気後れしますよね?もし「すぐに旅費が必要!」なときはどうすれば…?

明石さん(セゾン投信):積み立てた資産を一部だけ解約し、旅費に充てるという手もありますよ。長期投資と聞くと、一度始めたらずっと解約できないという先入観をもっている方って意外と多くて。実は1円単位から必要な額だけ柔軟に解約できるから、 家の購入費や学費の頭金などに転用する方も珍しくありません。「使いながら増やす」スタイルだって全然アリなんですよ!

川野:一部解約するとき、手間はかかりますか?

明石さん(セゾン投信):投資信託によりけりですね。セゾン投信の場合は電話1本で一部解約ができ、一週間ほどでお客様の口座にお金が振り込まれます。銀行の普通口座ほどは融通がきかないですけれども、衝動的に取り崩すことのないように、一週間かかるくらいがちょうどよいと思っていただければ(笑)。

川野:私は2カ月くらい前から旅の予定を立てるから、問題なさそう(笑)。

✓“心の余裕”も武器に、アップグレードや今までどおり旅行している先輩も!

✓「使いながら増やす」発想!長期投資だって、フレキシブルに解約できる!

\ さくっと解説! /

投資の先輩にも悩みがある?セゾン投信・講師へ「投資の不安」をぶつけてみた!

――第2部は資産形成のプロ・セゾン投信のみなさんへ、JTBパブリッシングの二人から、質問タイムです!

山根さん&明石さん(セゾン投信):何でも聞いてください!

加川:これまでの座談会で、長期投資のメリットとして購入期間の分散によってリスクを軽減できる点などを学びました。ほかにいいところはありますか?

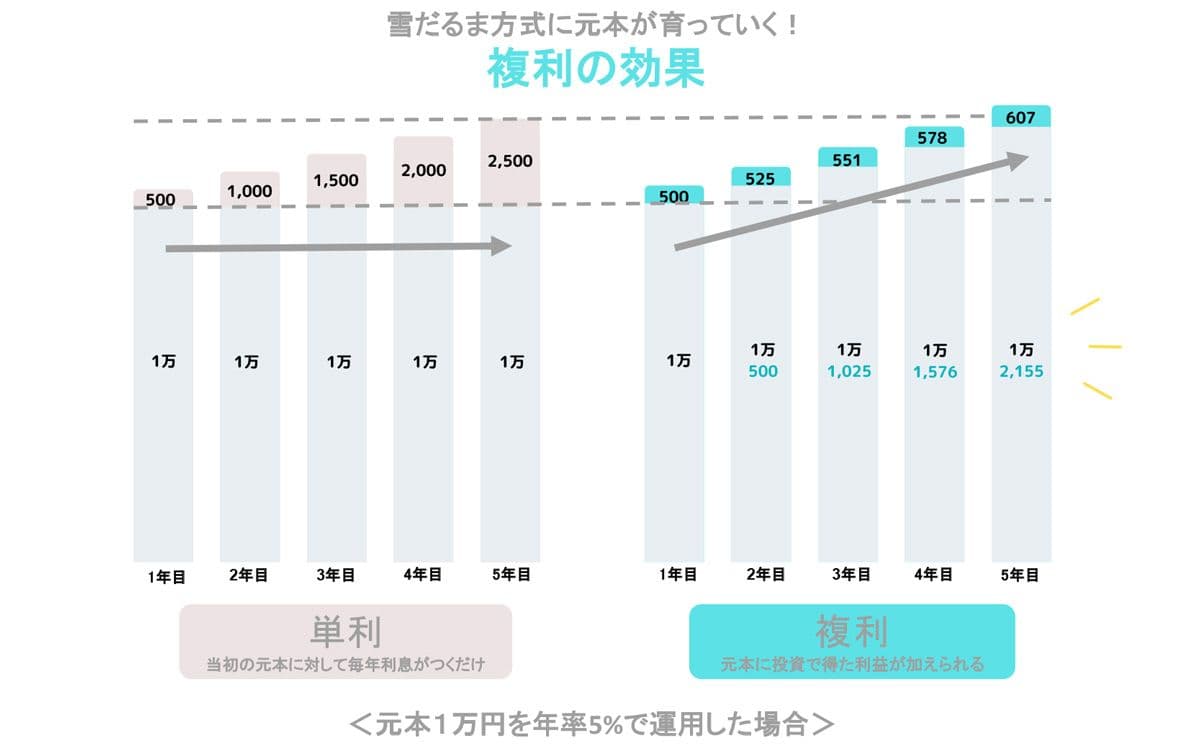

明石さん(セゾン投信):やっぱり「複利の効果」は大きいですね。資産運用で得た利益をプラスした状態で再び投資して、さらに利益が期待できる…このサイクルを20年30年と続ければ、雪だるま式に資産が膨らんでいく。これが「複利の効果」です。

山根さん(セゾン投信):相対性理論で有名な理論物理学者のアインシュタインが「複利は人類最大の発明」と言ったとされることでも有名です!

加川:へぇ~!

山根さん(セゾン投信):世界の経済は一時的に停滞することがあっても、長期では成長し続けているんです。だからグローバルに分散して長期投資をすることで「世界経済の成長という養分」を自分の資産に取り込めます。そこに「複利の効果」が加わることで、より多くの利益が期待できるというわけです。

加川:投資期間は長いほどいいんですか?

山根:そうですね、長いほど資産の成長も期待できます。弊社の代表・中野晴啓もよく「生涯投資」という言葉を使っています。さらに、投資信託は家族への相続が可能だから「世代を超えて時間を味方につけて、お金を育てていく」こともできます。

――川野さん、何か聞きたそうですね!

川野:これまでの座談会で、初心者がリスクを減らしながら投資するのに適しているのが「長期投資」で、「つみたてNISA」の枠内なら収益が非課税ということは理解できました。でも相場が急落したら、「私は途中で辞めたくなってしまわないかな?」という不安が拭えません…。

自分の年齢で、毎月「つみたて」すると、

\ 将来いくらになるの? /

明石さん(セゾン投信):気持ちは分かります。私は資産運用を始めてから5年以上経ちますが、初めて相場が大幅に下落した時、不安な気持ちになったのを今でも覚えています。資産運用を実践している方は誰でも通る道といえるでしょう。しかしそこで売り払うと、損が確定してしまいますから、絶対に避けたいところです。

そんな経験を通じて私が培ったのは、「不安なときほど相場を見ない」というスルースキルでした。

川野:スルースキル!?

山根さん(セゾン投信):第2回でもふれましたが、投資には心理戦のような側面があるんですね。株式相場が下落してみんなが怖がっていても、周囲のムードにいかに惑わされずに忍耐強くなれるかが肝なんです。そういう意味で、ある程度は状況の変化を受け流す姿勢、いわばスルースキルを発揮できる人ほど成果が望めるというわけです。

明石さん(セゾン投信):あとは、下落時に「やった!」とガッツポーズをするクセをつけています(笑)。「つみたてNISA」も含め、積立投資では毎月同じ額を購入するので、相場が下がればその分多くの口数を購入できます。スルースキルでほったらかしているうちに、もしそれらが値上がりしてくれれば、利益に転じるわけですからね。逆に焦って売却したら、そこで損が確定です。

川野:確かに「今月は値段が安いから、多く買えた」と考えれば、穏やかな心でいられそうです。忙しい人にも、こうした「ほったらかし投資」は合う気がしますね。

山根さん(セゾン投信):日常生活では仕事や趣味、家事や育児などに注力していただきたいので、煩わしいことも多い資産運用は、プロにお任せいただくのが賢い選択だと考えています。

川野:正直な話、これから先のライフイベントを、今の貯金や収入で乗り越えられるのか不安なので、資産運用を支えてくれるプロの存在は心強いかも。

山根さん(セゾン投信):具体的にはどんな不安がありますか?

川野:これから子育てにお金がかかる一方だし、私には瀬戸内海にセカンドハウスを建てるという夢があるので(笑)、退職金だけで足りるのか、今から備えられることはないか…とモヤモヤはつきません。

――セゾン投信には、そうしたお金の悩みの相談にのってくれる専用の相談窓口があるとか?

明石さん(セゾン投信):いいパスをありがとうございます(笑)。運用会社のなかでは珍しく、セゾン投信では資産運用に限らずライフプランにまつわるお金の悩みを幅広く相談できる無料の「セゾン顧客本位の相談室」を設けています!

山根さん(セゾン投信):今日はぜひ、疑似体験していただければと思って、準備してきました(笑)。

加川:楽しみです!疑似とはいえ、本気の相談しちゃいそう…!

✓資産運用で得た利益を再び投資することで投資元本が成長。さらに利益が期待できる!

✓長期投資で「世界経済の成長」を自分の資産に取り込もう!

✓下落相場では、多くの口数を購入できるのが、将来へのメリット

✓忙しい人にこそ、「ほったらかし投資」がオススメ

\ 長く続ける!だから成果が期待できる! /

ライフプランを「セゾン顧客本位の相談室」へ相談してみた!

――というわけでここからは、相談室の増田さんに参加いただきます。

増田さん(セゾン投信):よろしくお願いします!「セゾン顧客本位の相談室」は約1年前に誕生しました。突然ですがみなさん、金融機関へ相談に行くと、商品を売りつけられるかも、と心配になりません?

川野:なりますね(笑)。

増田さん(セゾン投信):残念ながらその心配は往々にして外れていません(笑)。しかし!セゾン投信の相談室は名前のとおり「お客さま本位」がコンセプト。商品を提案することも、売ることもないので、どうかご安心ください。

川野:具体的にはどんなアドバイスをいただけるのでしょう?

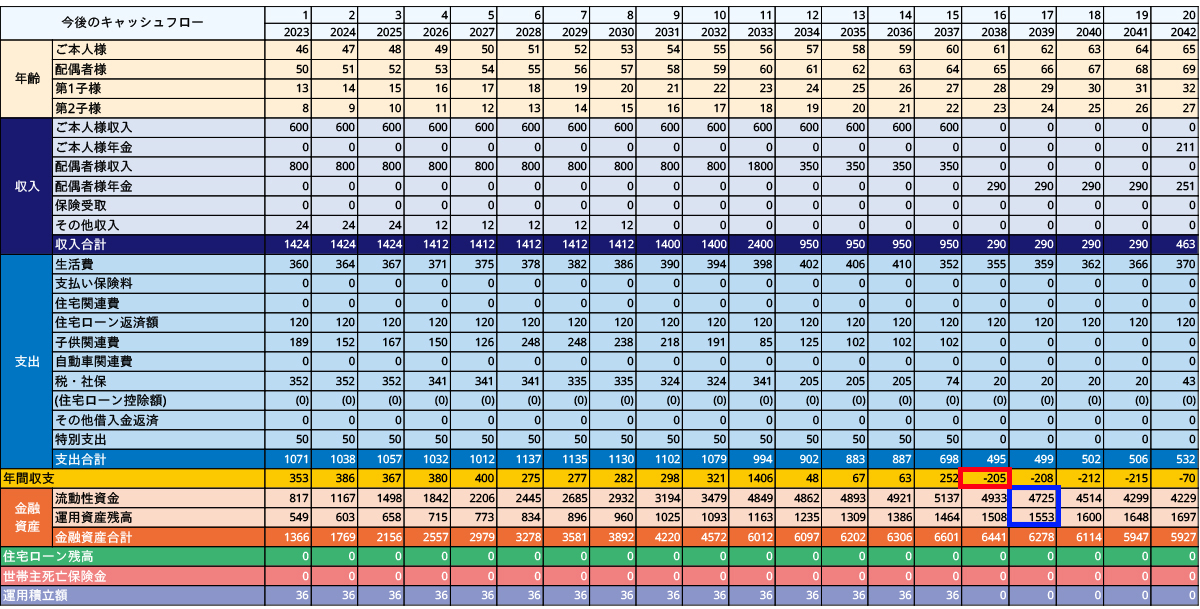

増田さん(セゾン投信):最初にご相談者さまの収入、貯蓄、家族構成や趣味、家賃や住宅ローン、保険料、自動車関連費、子ども関連費などさまざまな項目を詳しくうかがいます。それをもとに生涯の資産をシミュレーション。毎月いくら積み立てましょう、支出はいくら以内に抑えましょうと、商品の提案ではなく「具体的な行動」をアドバイスしています。

加川:それはいいかも~!今回は『るるぶ&more.』読者層と同じく、アラサー世代の友人の悩みをヒアリングしてきたので、ご相談したいです。

増田さん(セゾン投信):どうぞ、どうぞ。

※実際の「セゾン顧客本位の相談室」では、収入・支出・資産等各金額を詳細にヒアリングしたうえでシミュレーションシートを作成します。

※記事内のシミュレーションシートは架空の設定に基づいたサンプルです。記載の金額等は年代やライフスタイルの近しい方の参考値ではありません。

加川:友人Aちゃんの情報はこちらです。ちなみに投資は何もやっていません。

家族構成:独身

年収:400万円

業務形態:正社員

貯蓄:50万円

家賃:独身で実家暮らしのため0円

毎月の生活費:15万円

趣味:年間50万円 ※アイドルを応援する「推し活」にハマり中。遠征やグッズ購入で出費がかさみがち

※保険料や自動車関連費、退職金などの情報は割愛して、シンプルにしています。

増田さん(セゾン投信):さっそく友人Aさんの情報を入力して、生涯のお金をシミュレーションしてみましょう。

加川:自分のことのようにドキドキします…!

増田さん(セゾン投信):出ました~!

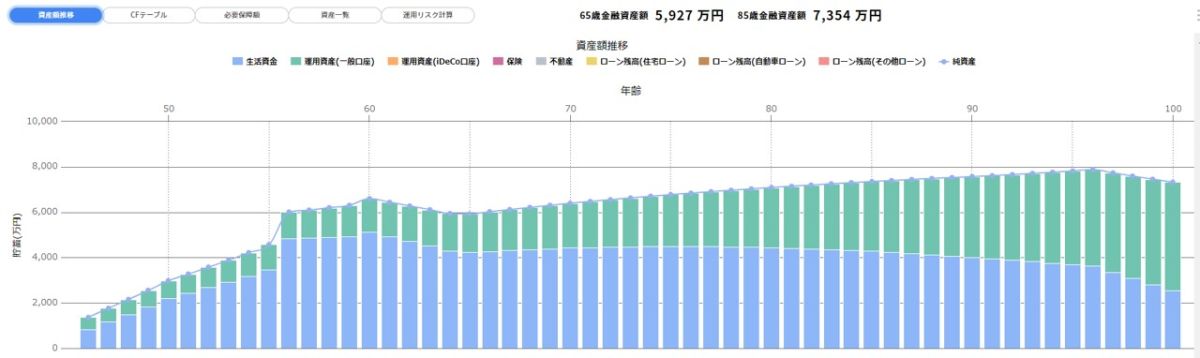

川野:おお、将来的な資産状況がグラフになっている!

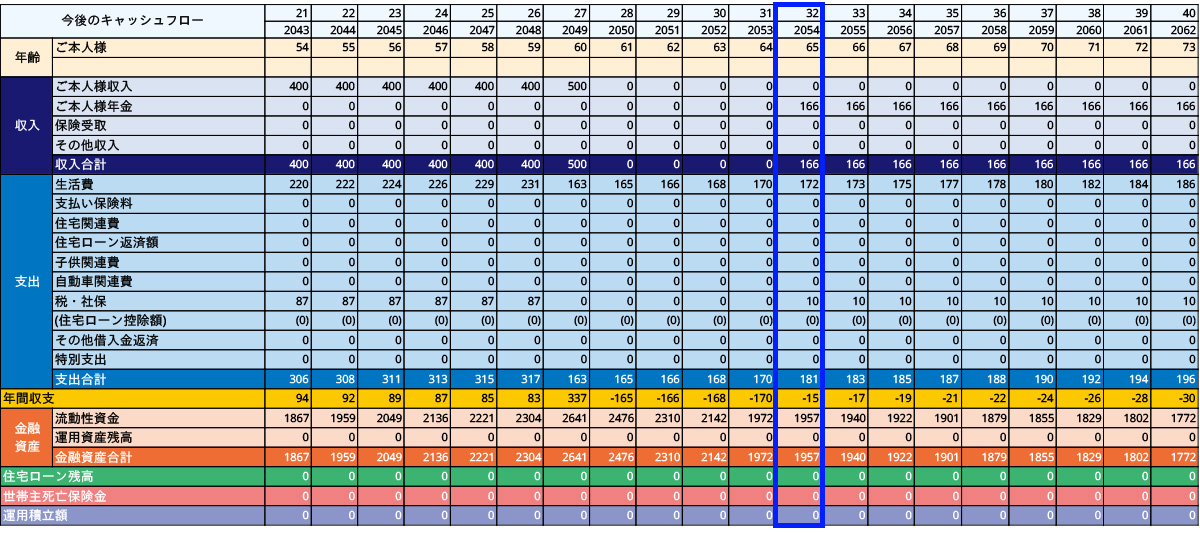

増田さん(セゾン投信):まず34歳から60歳まで正社員として年収400万円想定で働き続け、「推し活」費用は年間50万円。45歳まで「推し活」を続ける想定で、シミュレーションしました。

「推し活」の出費が多いものの、家賃負担が0円なので、今は年間80万円ほど黒字。友人Aさんは投資していませんから、普通預金にひたすら貯まっていっている状況です。

加川:60歳でグラフが下降するのは、定年で退職するからですか?

増田さん(セゾン投信):そうですね。65歳の時点で金融資産は1,957万円想定。けっこう貯金はできていますね。

川野:ただ…このご友人は、ずっと実家に暮らし続けるのかな?

加川:将来的に結婚した場合は、夫婦で家計を分担するだろうから、家賃は引き続き低く抑えられそうだけど。独身という選択肢も普通にあるだろうしね。

増田さん(セゾン投信):さらに注意したいのは「年金」です。一般的に公的年金は65歳からスタートします。今回は、年収をもとに年間166万円でシミュレーションしましたが、今後、公的年金がもらえる年齢が遅くなったり、金額が見直されて減る可能性もあります。すると65歳から収支はぐっとマイナスになってしまいます。

加川:ひぇ~。生涯でいくら足りない計算なんですか?

増田さん(セゾン投信):女性の約4分の1が達するとされる(※)95歳まで生きると仮定すると、ご友人は65歳から30年間は生きることに。グラフの想定額だと、単純計算で年間約20万円×30年間。合計約600万円老後の資金が不足していることになります。

※厚生労働省「令和3年簡易生命表」を参照

加川:ろ、600万円~⁉

川野:一体、どうすれば⁉

増田さん(セゾン投信):ポイントは「推し活」で余ったお金を貯蓄に回すのではなく、自動的に毎月積み立てられるよう「仕組み化」することです。

いつの間にか使ってしまっていた!とならないよう、置き場所を変えるだけでも将来のお金事情がまったく変わってきますよ。

――投資すると、生涯資産はどれほど変わりますか?

増田さん(セゾン投信):今グラフ化していきますね。(しばらく数値を入力し…)「つみたてNISA」を、退職する60歳まで毎月コツコツ3万円、3%の利率で運用したと仮定します。

川野:すると…⁉

※上記は一定の仮定をおいて作成したシミュレーションであり、将来の投資成果をお約束するものではありません。

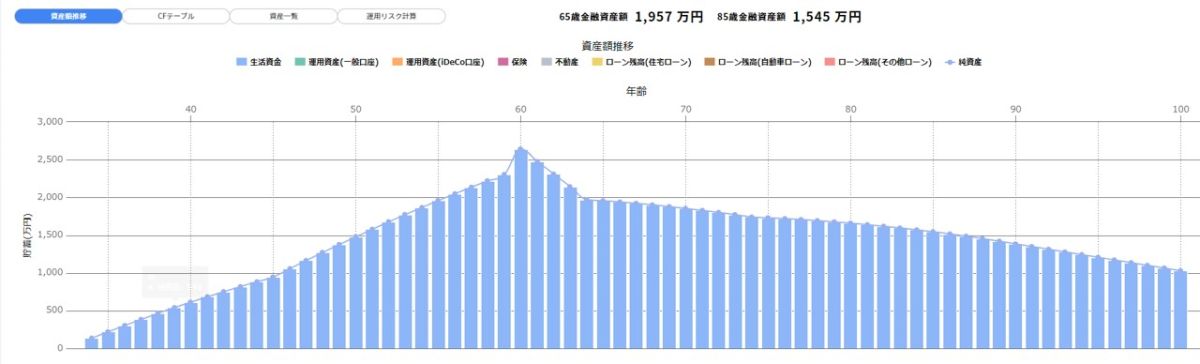

増田さん(セゾン投信):65歳の時点で資産総額2,735万円に。先ほどシミュレーションした投資しない場合の資産は1,957万円でしたから、約800万円増と、かなり増えました。85歳時点では資産はさらに増えています!

川野:すごい!これが資産運用しているか否かの、大きな差、ということですね。

加川:こんなに違うなんて。助言いただいた月3万円という積み立て金額もすごく現実的ですよね。

増田さん(セゾン投信):今回は実家住まいの想定でしたが、もちろん賃貸の方も多いですし、お金をかけるポイントもみなさん多種多様です。お話を丁寧にうかがい、その方に合ったアドバイスができるよう心がけています!

――続いて、シミュレーションしたい人はいますか?

加川:私と同じ「アラフォー世代の平均値ってこれくらいかな?」と個人的に推測したプロフィールを用意しましたので、それでシミュレーションをお願いします。

家族構成:夫と、子ども2名

世帯年収:1400万円(妻+夫)

業務形態:正社員

世帯貯蓄:1000万円

住宅ローン:10万円(35年ローン)

年間の世帯支出:1000万円

備考:子どもは私立学校への進学を希望している

※保険料や自動車関連費、退職金などの情報は割愛して、シンプルにしています。

増田さん(セゾン投信):シミュレーションできました!

※上記は一定の仮定をおいて作成したシミュレーションであり、将来の投資成果をお約束するものではありません。

増田さん(セゾン投信):年金や児童手当は年収などから自動計算できます。世帯年収が1,400万円、年間の世帯支出が1,000万円なので、いろいろ差し引いて、今は年間300万円貯金できている状況ですね。

ご主人は年上とのことで、退職後は再雇用されてゆっくり働き続けるとします。そのころ、Bさんはまだ現役で働かれている想定で、それもシミュレーションに反映しています。

加川:そんなことまで!

増田さん(セゾン投信):シミュレーションの結果、Bさんのご主人が65歳になると、家計の収支は赤字になりますが、それまでに貯金はしっかりできているので、お金が尽きることはなさそうです。

ただ、将来どんなことが起こるかは未知数。2人分の年収と年金がある前提ですので、どちらかが予定より早く退職したり、亡くなってしまうと、不足額は増えてしまいます。今の状況であればこれ以上、無理に投資をする必要はありませんが、さらに「お金に働いてもらう」選択もありますね。

加川:Bさんと同世代なので、投資を始めておいてよかったです!何より教育費が気がかりで、子どもの進路が文系か理系かによっても異なるでしょうし、例えば、もし留学を志すことになれば大幅に変わってきますからね。投資しないという選択肢は私にはないな、とBさんのグラフを見て改めて思いました!

川野:漠然とした不安を抱えている『るるぶ&more.』の読者さんも多いと思うけど、こうして違いを把握できて、具体的な助言をしてもらえるなら不安はずいぶん解消されそうですね。

今回体験した「じっくりトコトンコース(60分間)」は、セゾン投信で運用実績のあるユーザー限定のサービスですが、「おきがるサクッとコース(15分間)」は、セゾン投信に口座はなくても、「LINE友だち登録」した方なら誰でも相談できます。気になる人はココからLINE友だち申請をしてみて~!

あなたのライフプランに合ったお金の育て方って?

\ お金に関する悩みを相談できる /

\ 編集部のおすすめホテルで「つみたてチートDAY」を体験 /

※上記ページにて、『【「つみたてNISA」で自分にご褒美】心を潤すスローなホテル旅オススメ3選。アフタヌーンティーからワーケーションまで。~セゾン投信のみなさんと「つみたてチートDAY」を体験! ~』をご紹介しています。ぜひご一読ください!

\ つみたてよう、ココロのよゆう。 /

Text:Riyua joe(mogShore)

Photo:Takahiro Okamoto

◆投資に関するリスクと費用等について

ご留意事項|つみたてNISA(積立NISA)・積立投資ならセゾン投信 (saison-am.co.jp)

●掲載の内容は取材時点の情報に基づきます。内容の変更が発生する場合がありますので、ご利用の際は事前にご確認ください。

Sponsored:セゾン投信